消费管理涉及个人或家庭的支出和储蓄决策。判断是否需贷款,应综合考虑多方面因素。评估自身收入是否稳定并足够支付日常开销及贷款本息;分析贷款用途,确保投资回报率高;考虑自身财务状况和承受能力,避免过度借贷导致财务压力。在消费管理中,应理性对待贷款,确保在自身经济能力范围内进行合理借贷,以实现长期财务稳健。

本文目录导读:

在现代社会,消费管理已成为每个人都需要面对的重要课题,随着生活水平的提高,人们的消费需求也日益增长,而贷款作为一种消费资金来源,其重要性愈发凸显,贷款并非简单的借款行为,它涉及到个人的财务状况、未来的经济计划以及风险管理等多个方面,如何判断是否需要贷款,成为我们进行消费管理时需要认真考虑的问题。

认识贷款

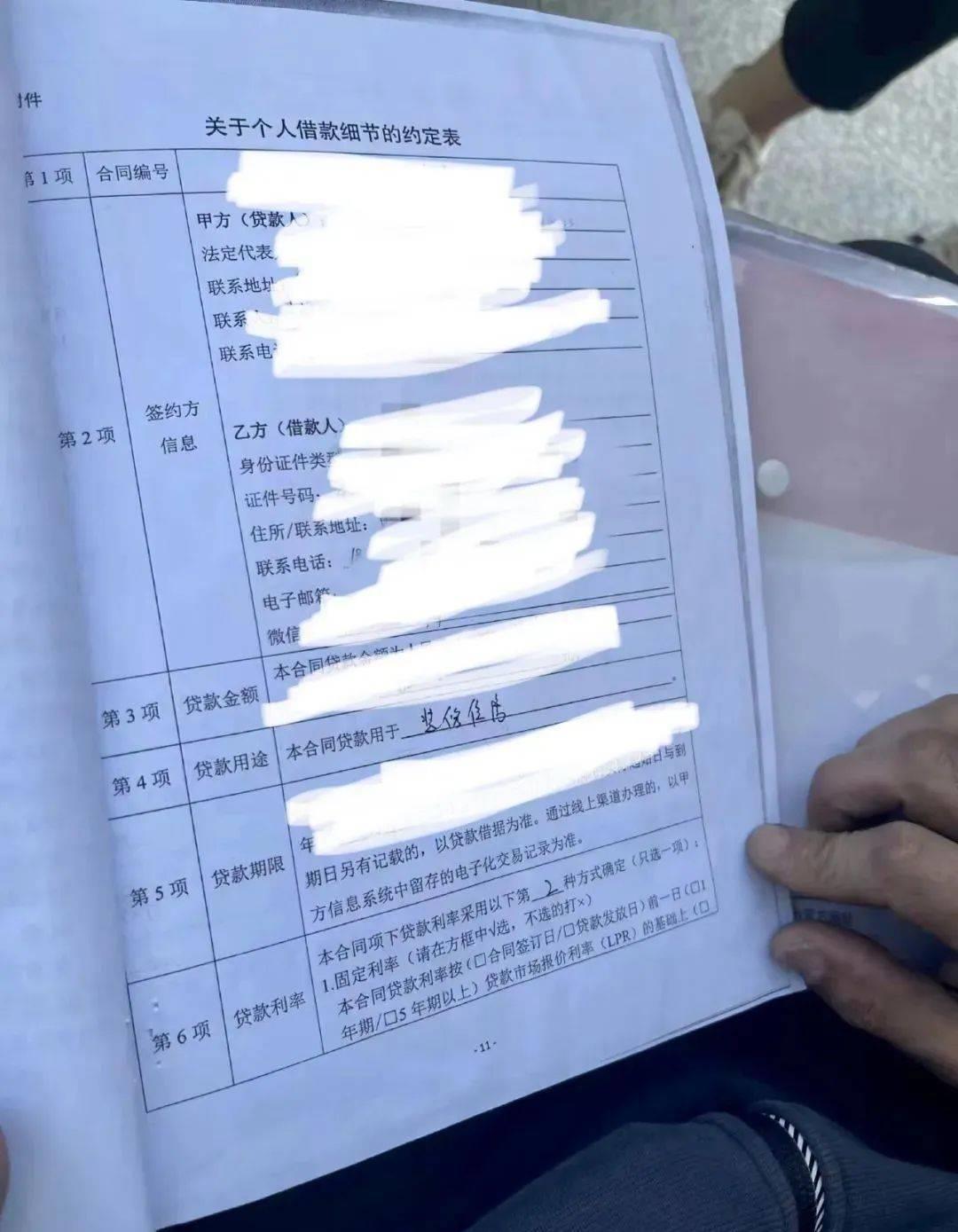

贷款是指借款人向贷款方借取资金,并在约定的期限内按照约定的方式偿还本金和利息的行为,贷款的种类繁多,包括个人贷款、商业贷款、房贷等,在消费管理中,贷款主要用于支持大额消费、投资以及应对突发事件等,贷款也带来了一定的负债压力,需要借款人按时偿还本金和利息,在决定是否贷款时,需要全面考虑个人的经济状况。

判断是否需要贷款的方法

1、理性评估自身经济状况

在判断是否需要贷款时,首先要理性评估自身的经济状况,这包括个人的收入状况、储蓄状况、支出状况等,如果个人收入稳定,储蓄充足,能够应对日常支出和突发事件,那么可能不需要贷款,反之,如果个人经济状况紧张,储蓄不足,可能需要考虑贷款来应对大额消费或投资。

2、设定明确的消费或投资目标

在消费管理中,设定明确的消费或投资目标是非常重要的,如果目标是大额消费,如购买房产、车辆等,或者是有潜力的投资项目,那么可能需要考虑贷款,如果是日常消费或风险较高的投资,建议谨慎考虑贷款。

3、比较不同贷款方案

在决定贷款前,还需要比较不同贷款方案,这包括贷款利率、贷款期限、还款方式等,选择较低的贷款利率、合适的贷款期限和灵活的还款方式,有助于减轻负债压力,更好地管理个人财务。

4、评估未来的经济状况

在判断是否需要贷款时,还需要评估未来的经济状况,考虑未来的职业发展、收入变化等因素,预测未来的经济状况,如果预计未来经济状况会改善,那么贷款可能是一个可行的选择,反之,如果预计未来经济状况会恶化,那么需要谨慎考虑贷款。

注意事项

1、避免过度借贷

在消费管理中,需要避免过度借贷,过度借贷可能导致负债压力过重,影响生活质量,在决定贷款时,需要充分考虑自身的还款能力。

2、谨慎选择贷款机构

在选择贷款机构时,需要谨慎选择,选择正规的金融机构,避免非法借贷和诈骗行为,还需要了解贷款机构的信誉和口碑,以确保贷款的安全性和合法性。

消费管理中判断是否需要贷款是一个复杂的问题,在决定贷款前,需要理性评估自身的经济状况、设定明确的消费或投资目标、比较不同贷款方案以及评估未来的经济状况,还需要注意避免过度借贷和谨慎选择贷款机构,通过科学、合理的消费管理,我们可以更好地利用贷款这一金融工具,实现个人财务的健康和可持续发展。

黑ICP备19006019号

黑ICP备19006019号

还没有评论,来说两句吧...